又一国有大行网点“关门”,这家银行一天裁撤10家网点,网点会彻底消失?

- 19

- 2023-02-12 11:50:25

- 324

每经编辑 毕陆名

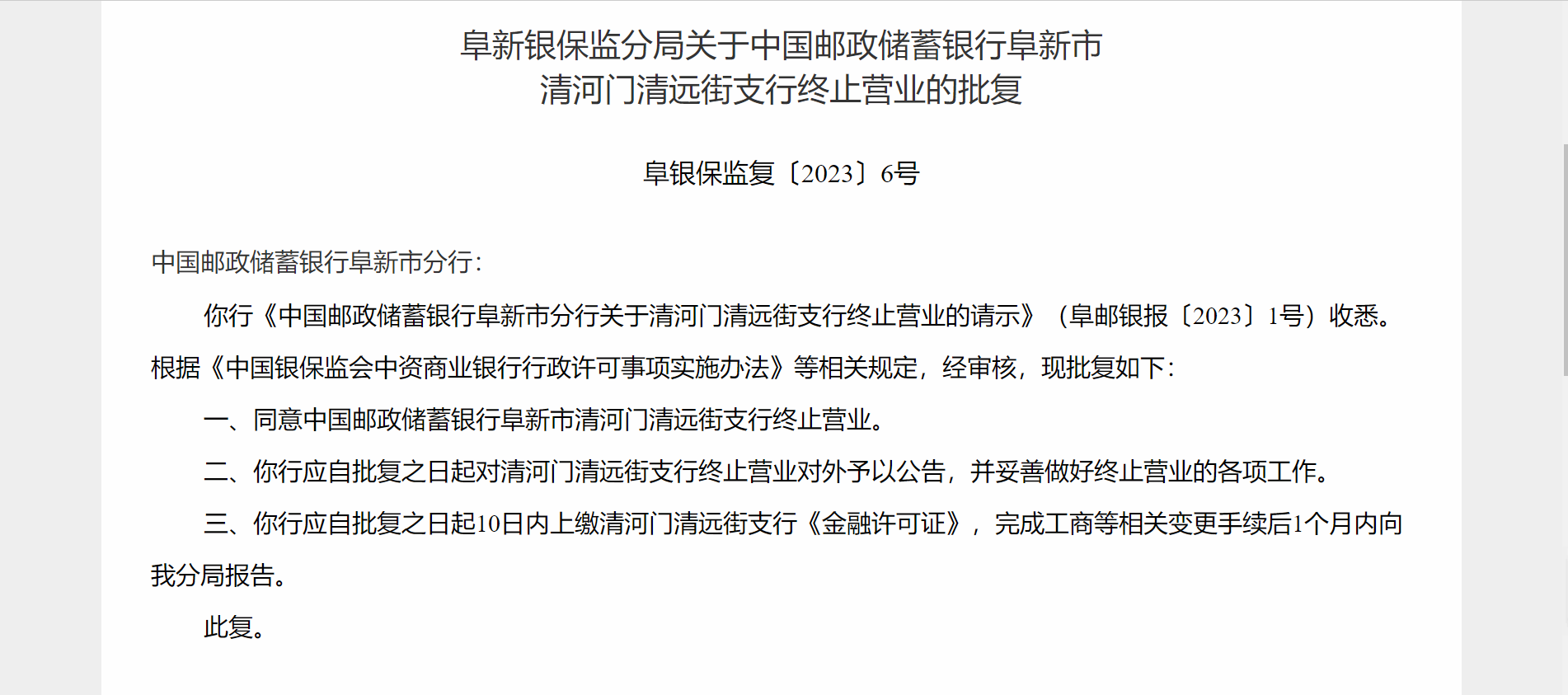

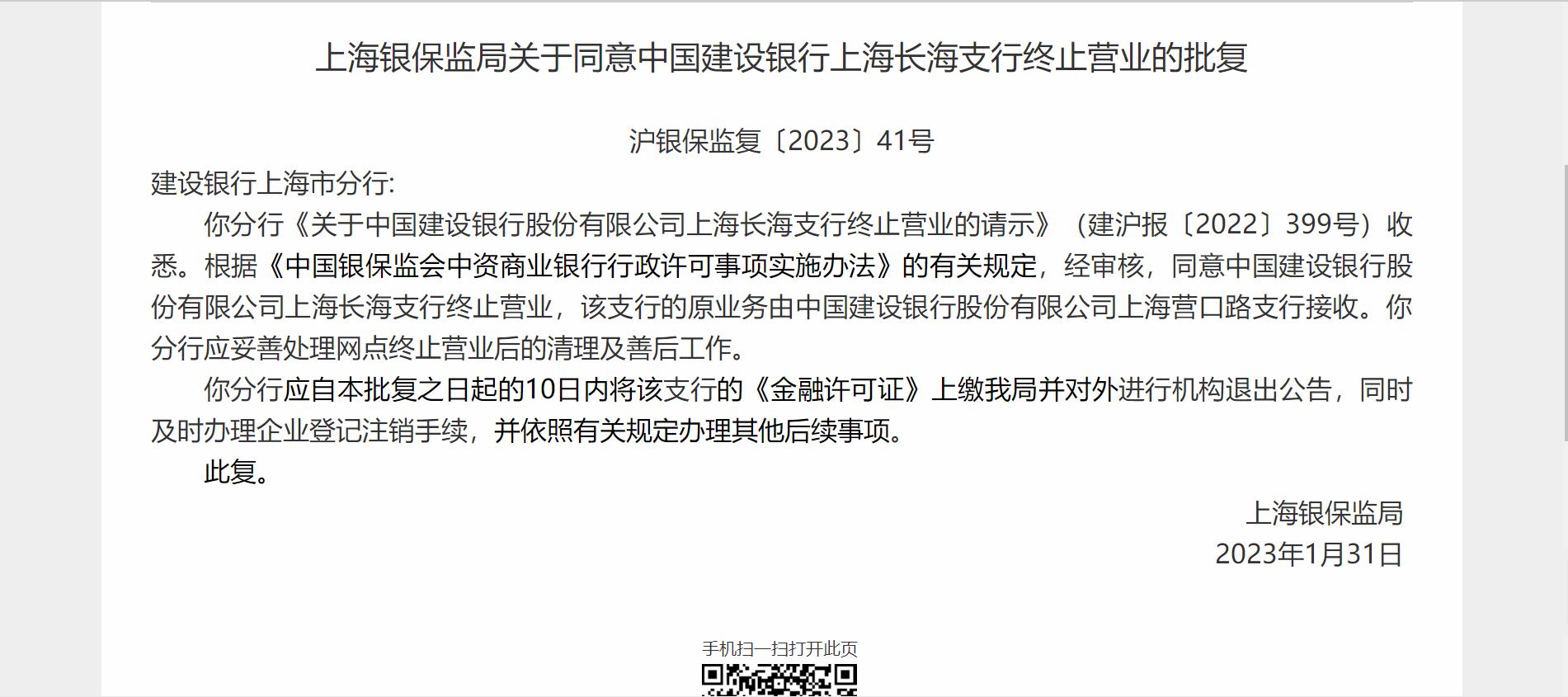

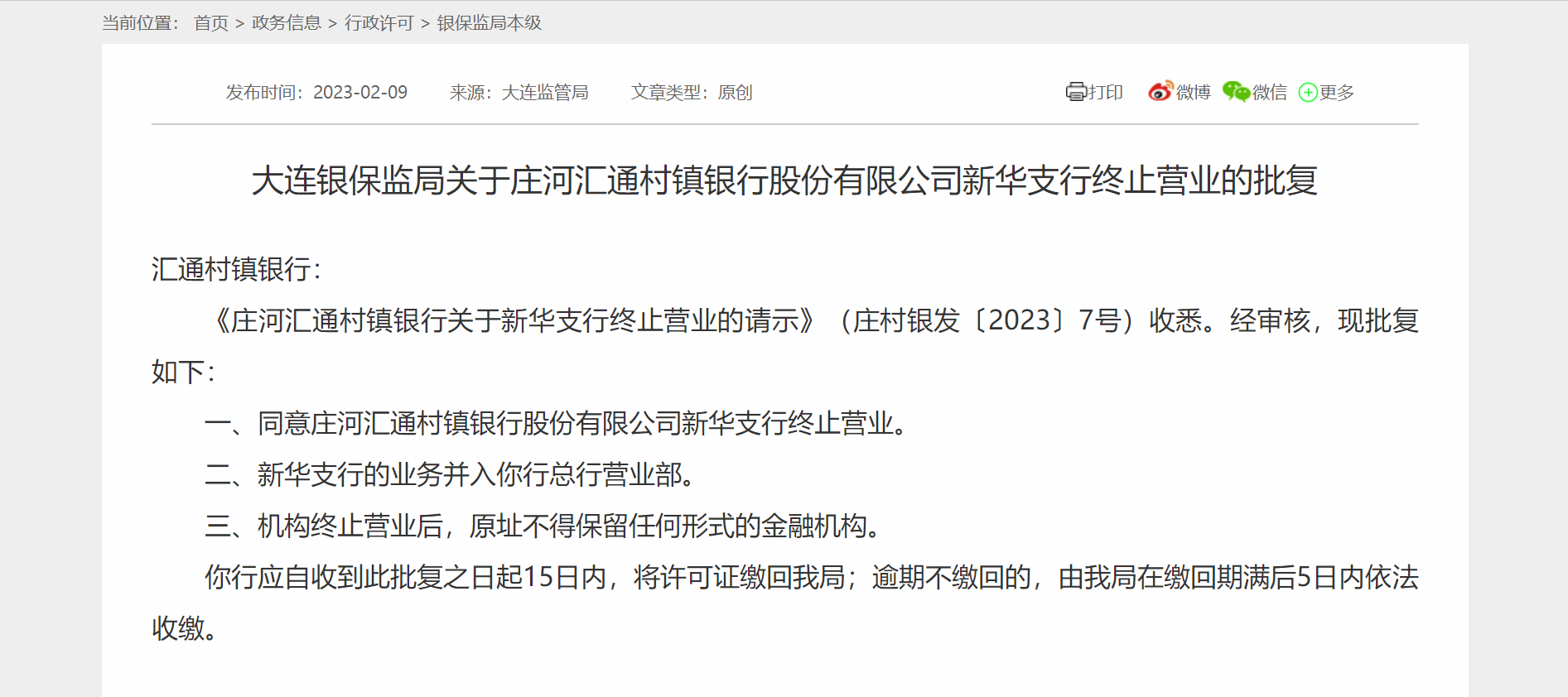

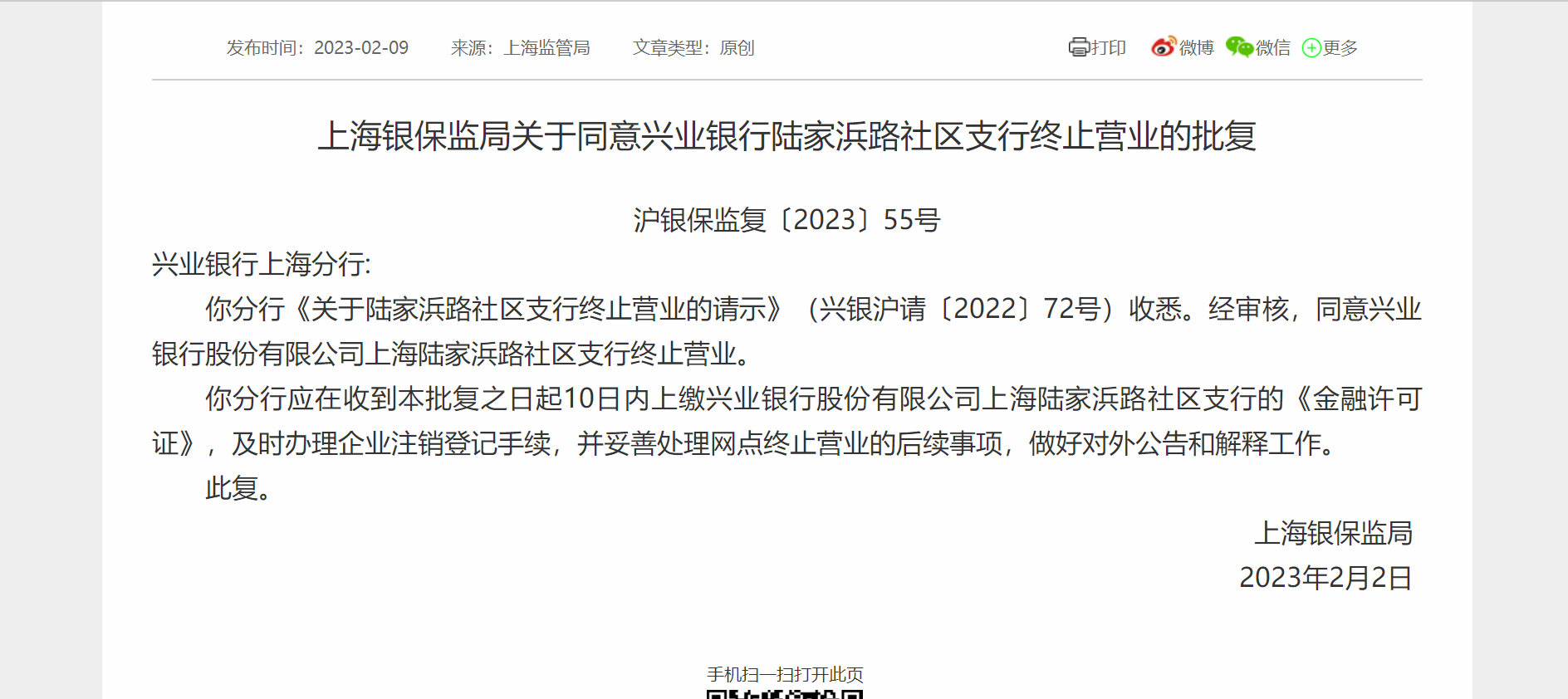

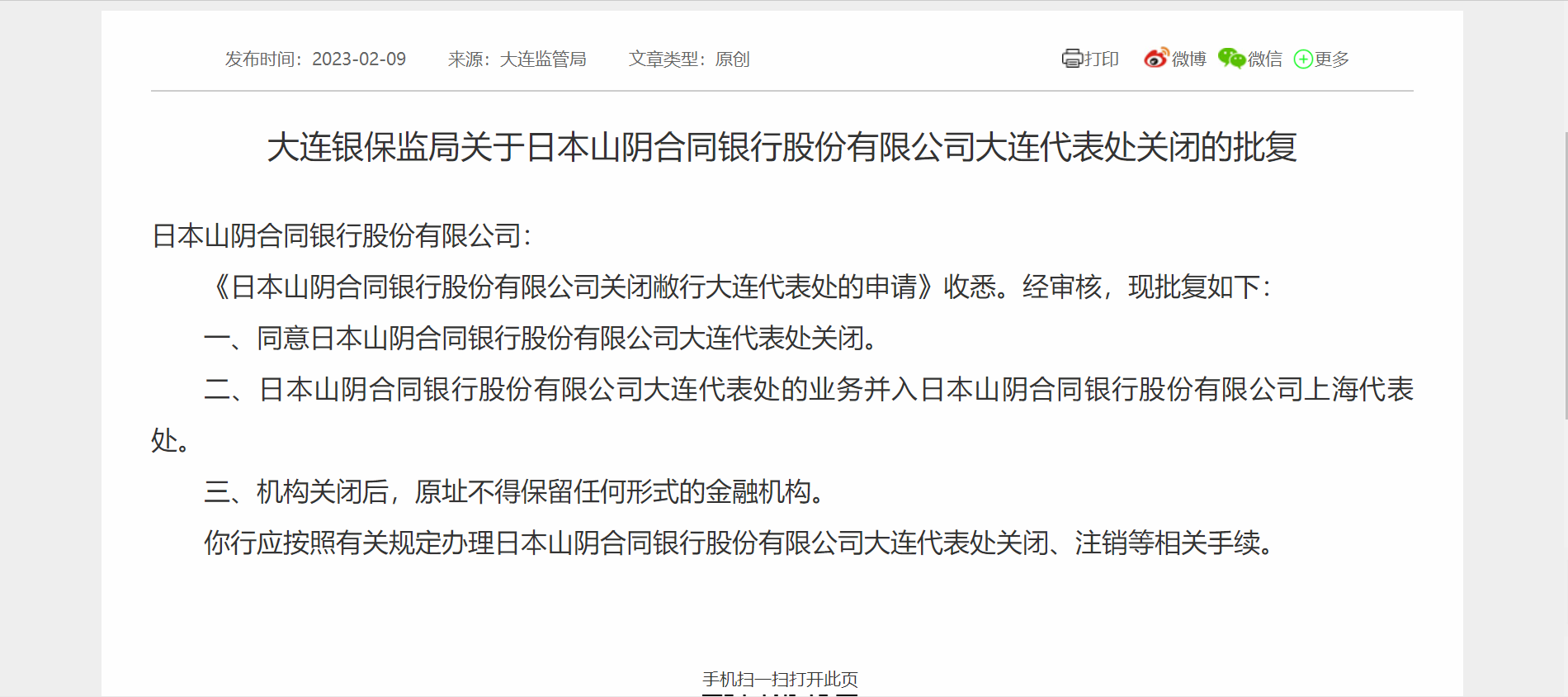

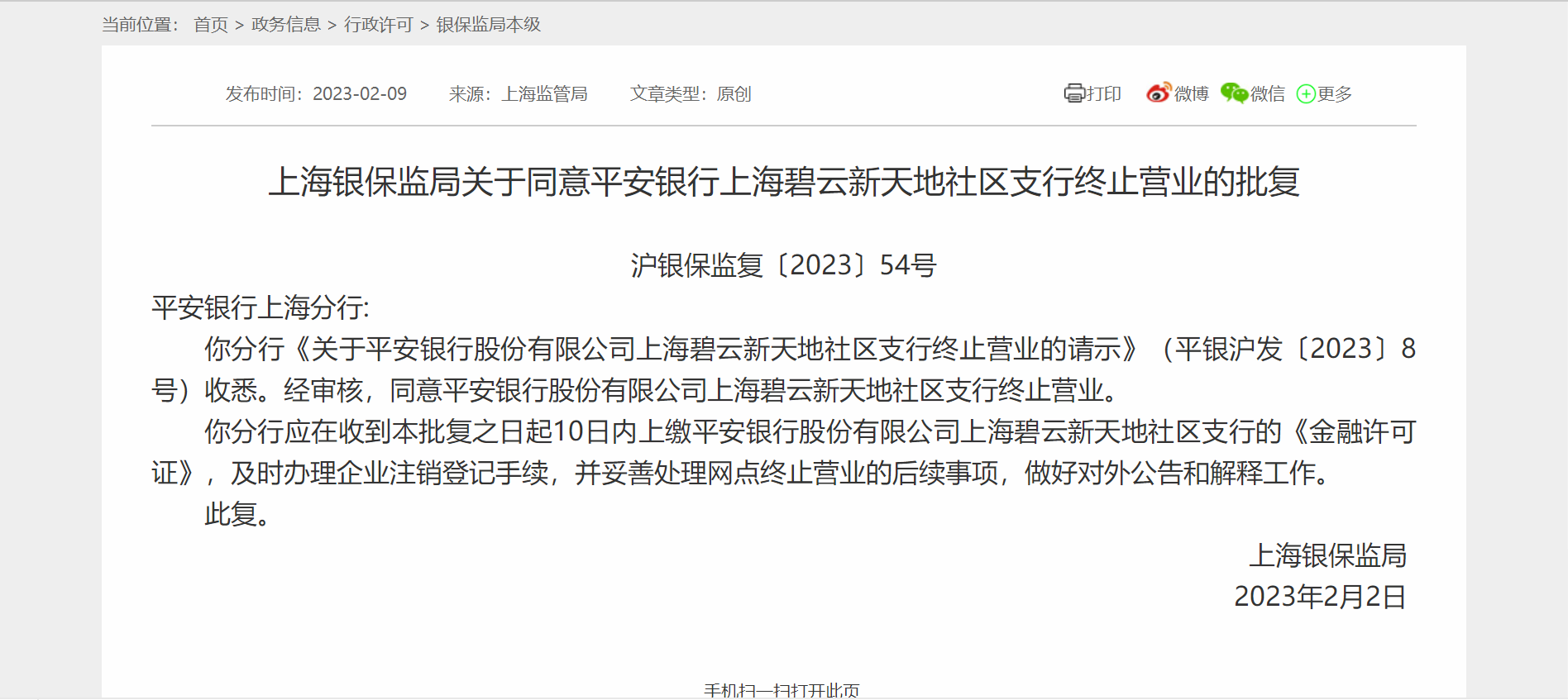

近日,多家国有大行支行网点被批复终止营业,银行网点“瘦身”再度引发关注。小编在翻阅银保监会官网发现,包括国有大行在内的不少银行营业网点已获批终止营业。例如,2月10日,阜新银保监分局同意邮储银行阜新市清河门清远街支行终止营业;2月9日,上海银保监局同意平安银行上海碧云新天地社区支行终止营业;上海银保监局同意兴业银行陆家浜路社区支行终止营业。

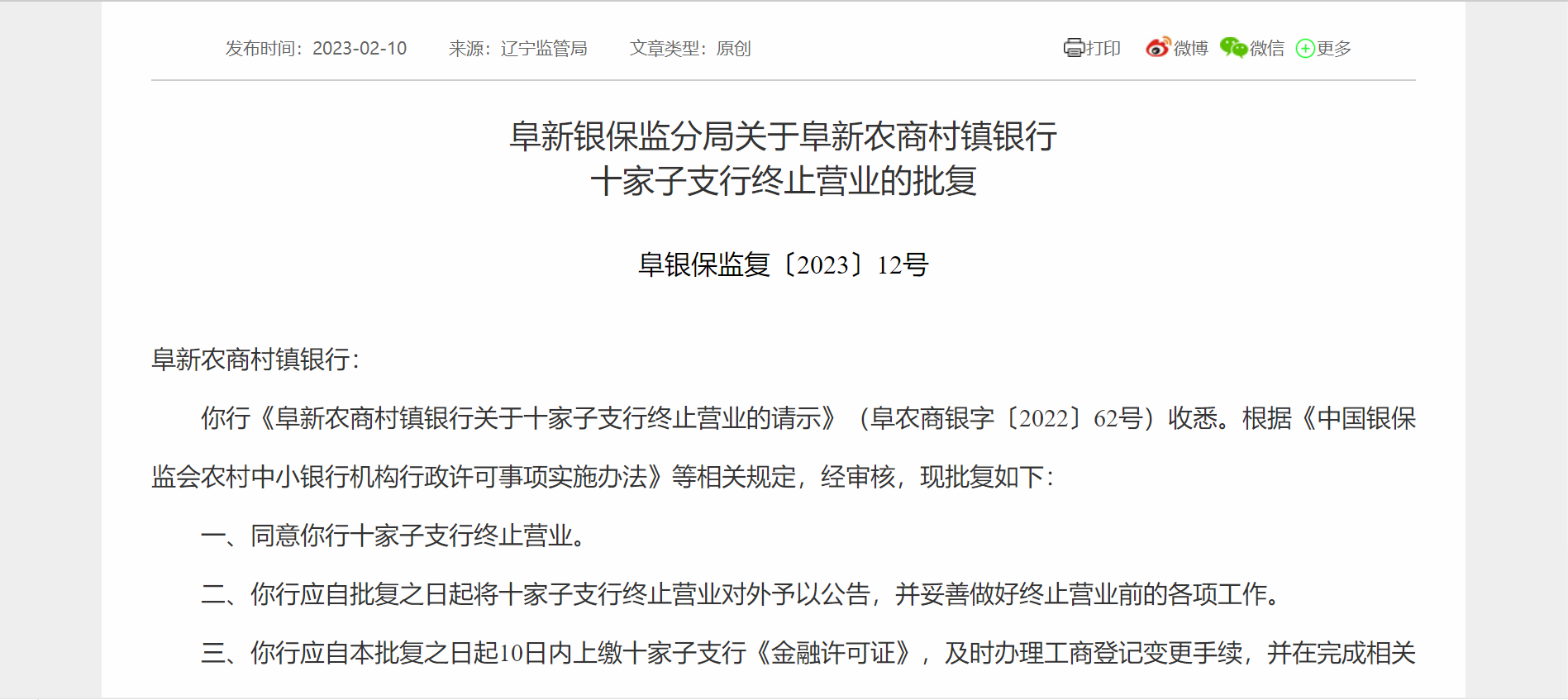

除邮储银行等大型银行外,部分规模较小的村镇银行分支机构等也难逃被“裁撤”的厄运。例如,2月10日,阜新农商村镇银行十家子支行获批终止营业。

据报道,2023年以来,有286家商业银行的营业网点被裁撤,其中国有大行和农商行各占119家、100家,占比近八成。过去一年,约2400家商业银行网点被裁撤。与此同时,以发证日期计算,近一年来全国共有近2000家商业银行网点设立。

据国际金融报2月10日报道,冰鉴科技研究院高级研究员王诗强对记者指出:“银行收缩线下网点的主要原因是移动支付飞速发展,居民纷纷使用微信支付、支付宝等移动支付购物消费,对纸质现金的需求越来越少,即使需要存取纸质现金或者办理其他业务也可以通过ATM机或者其他机器操作。目前只有少量业务需要通过柜台办理,因此,收缩营业网点,减少租金成本、人力成本就成为各大行常见操作。”

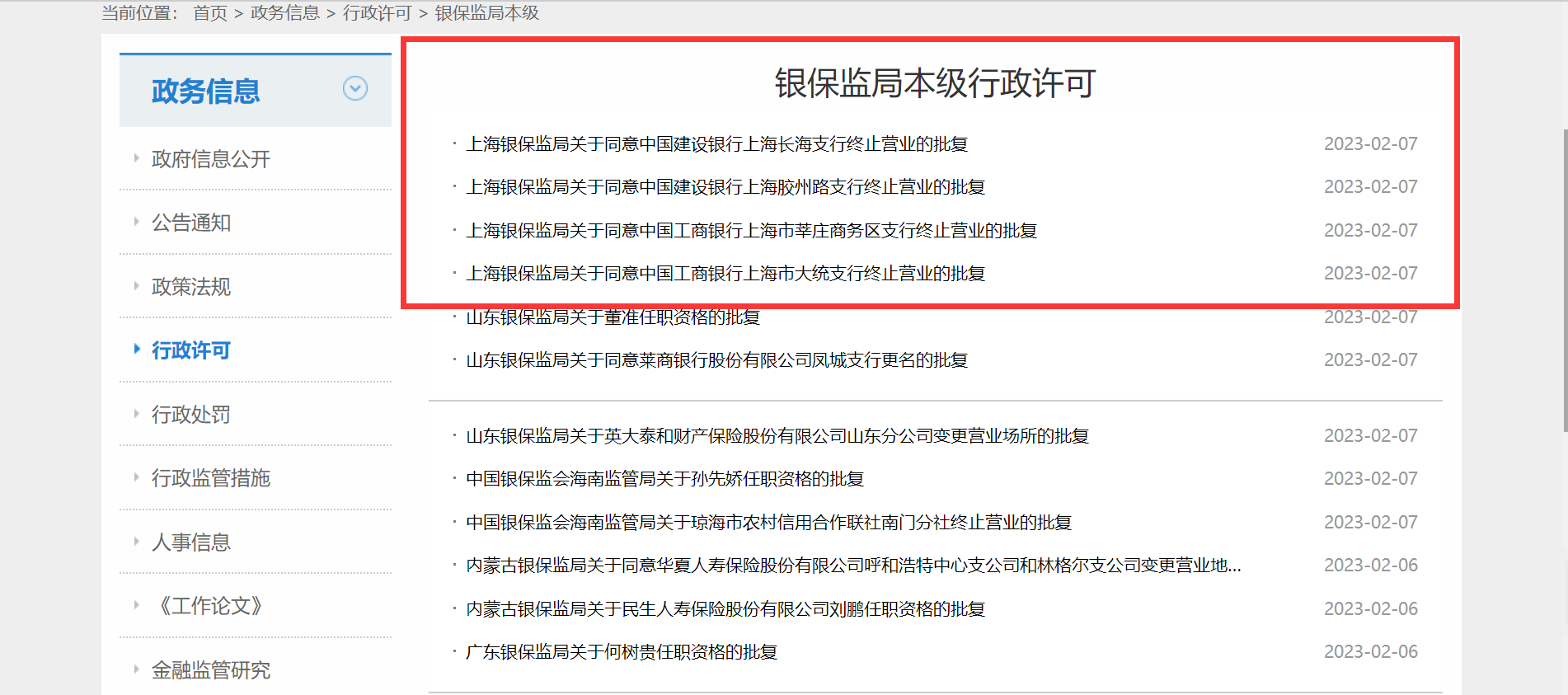

一天13家网点获批终止营业

2月10日,银保监会连续发布13家银行网点终止营业的批复。仅阜新农商村镇银行,就有10家子支行获批终止营业。

近期获批终止营业的银行分支机构如下(不完全统计):

银保监会许可证信息查询系统显示,截至2023年2月10日,2022年以来商业银行机构退出列表中合计有超2600家商业银行网点终止营业。2023年以来,有119家国有行营业网点、24家股份行营业网点、42家城商行营业网点被裁撤。另外,近一年来,全国共有近2000家商业银行网点设立(以发证日期计算)。

关闭网点的主要原因还是银行的统筹布局,而不同类型的银行发展也不同,因此表现为国有大行的关闭网点更多。据国际金融报2月10日报道,邮储银行研究员娄飞鹏分析,大型国有行网点布局更全面,数量更多,目前呈现略微下降趋势;股份行等为了强化区域布局,网点数量有所上升。

据时代周报2月10日报道,中国(深圳)综合开发研究院金融发展与国资国企研究所所长胡彩梅告诉记者:“部分银行从降低成本、提升服务效率、数字化转型的角度,开始加大线上办理水平,纷纷裁撤网点,减员增效。银行裁撤网点会结合银行的发展战略、业务布局、客群定位有选择性裁撤。”

胡彩梅分析,“大型国有银行、股份制银行在成本较高的一二线城市的网点裁撤速度会比较快,在成本较低的三四线城市及县城的裁撤速度会相对慢一些;城商行、农商行等主要面向小微、社区、农村等客群的银行网点裁撤速度会相对较慢。”

银行网点收缩是数智化转型的必然结果,但是线下网点的功能并不能完全被取代,尤其是临近居民区以及老年人较多的社区必须要有线下实体网点的存在,关闭网点的申请不会全部审批通过。2020年底,工商银行新疆克拉玛依石油分行申请对克拉玛依阳光支行终止营业,但由于该支行网点毗邻农贸市场,小区人口密集,老年及高龄人员较多,终止营业将无法满足周边居民及商户的金融服务需求,因此被监管部门驳回。

上一年4月,银保监会首席检查官、办公厅主任王朝弟表示,这几年来我国商业银行的实体网点出现了收缩,在当前信息化、网络化水平高度发展的环境下,这是一个正常现象。银行出现网点人流量下降、客户消费习惯改变的现象,客观上要求银行机构重塑组织架构,创新体制机制,为老百姓提供更加便利的电子化、自动化服务。

不可否认的是,信息化高速发展正重塑金融业。截至2021年末,六大国有银行2021年金融科技投入总量超1000亿元,同比增长10.77%。自2016年起,银行业平均业务离柜率呈上升趋势。早在2020年,银保监会主席郭树清就指出,银行业离柜交易率已接近90%。离柜率持续上涨,日常业务对银行柜台依赖度持续降低,银行传统的线下网点的主要作用发生变化,不少银行减少网点数量,以降低运作成本。无论是从运营效率,还是成本角度分析,商业银行减少网点已是大势所趋。

银行网点会彻底消失吗?

在网点关停的同时,也有新的网点陆续被批复开业。今年以来,据不完全统计,银保监会官网披露了近20家银行支行开业批复。其中,2月1日,工商银行沈阳市三家支行获批开业。

目前行业共识是,网点数量会下降,但不会消失。整体来看,银行业网点转型处于起步和加速阶段。“我国人口众多,经济发展水平差异较大,在广大农村、基层社区、农贸市场等特殊区域,以及面向老年人、文盲等特殊群体,小额传统银行网点交易仍是不可或缺。”胡彩梅分析。

线下网点在转型时期将承担怎样的责任?对于一些城商行而言,线下网点仍然是战略支撑和重要的渠道。南京银行曾表示,计划在2023年末营业网点总量达300家,较2020年末新增100家。南京银行原行长林静然表示,增加网点是对大零售和交易银行两大战略的有效支撑,服务零售客户及中小企业首先要把渠道铺设好。

“近些年,银行收缩线下网点是一个大趋势,少量城商行增加网点布局可能是其银行网点较少,且现有网点产出较多,需要通过布局营业网点与大行错位竞争,推动业务发展。进一步讲,一些中小银行希望通过线下网点吸引中老年客户存钱,或者购买银行理财、保险等。”王诗强表示,同时,中小银行增加线下网点也能更好服务企业客户,开拓对公业务。

未来银行网点如何发展?国际知名会计咨询机构毕马威曾在上一年发布的《智慧网点与数字化营销运营白皮书》中指出,不同类型银行的具体布局方式出现分化,大型银行聚焦网点撤并与布局优化,区域性银行依靠区域优势有所扩张,同时大部分银行的特色网点数量增加,综合来看网点建设与转型仍是银行经营发展的重点发力方向。

同时,《白皮书》建议,银行应首先充分发挥自身优势、回避竞争短板,围绕区域布局、客群经营、服务理念三大要素构建自身特色,制定特色化的网点发展战略,实现差异化经营;其次,遵循职能综合化、定位差异化、获客生态化、营销场景化、运营智能化、管理精细化的“六化”经营策略,切实保障网点发展战略落地。

每日经济新闻综合国际金融报、时代周报、银保监会

封面图片来源:视觉中国

发表评论