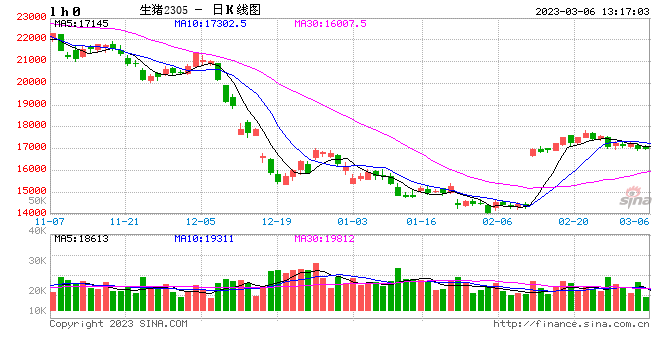

卓创资讯:生猪行业量价关系研究——冻品库容率与鲜销率充分体现屠企预期

- 19

- 2023-03-06 13:17:05

- 330

卓创资讯 生猪行业高级分析师李晶

导语

屠宰企业的冻品库容率、鲜销量一定程度上可以作为需求指标研究生猪消费端的变化。为更好地研究猪周期变化,可以通过两者构建的存销比数据,判断未来屠宰企业入库和出库的行为特征,也可利用库容率的季节性指数推断未来屠宰企业入库和出库的时间特征。随着存销比整体下降,预计2023年冻品年均库容率或整体高于2022年。

长周期下,价格预期将引导企业入库行为

猪周期视角下,价格预期将引导屠宰企业入库行为。猪周期上行阶段企业看涨预期提升,入库增加,以前期低库存成本换日后高分割盈利;猪价涨至高位阶段,看跌预期提升而减少入库,企业降低库存成本形成的资金风险;猪价下行阶段企业入库增加,屠宰产能利用率提升,头均成本降低,带动企业盈利改善。而这三个阶段相对应的也正是屠宰企业定价话语权由弱到强的过程。

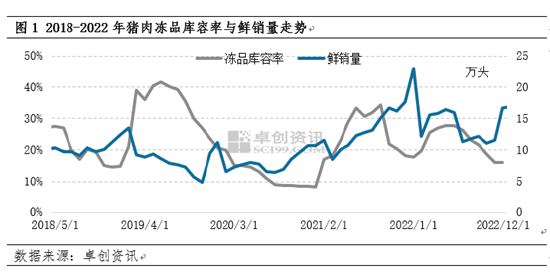

2020年,周期高位,猪价过高抑制鲜品消费,且冻品入库成本提升,企业分割减少,冻品库容率降至近年最低位。2021年,周期下行,猪价快速下滑至低位,生猪产能下降,同时鲜品消费回升带动鲜销量增加,共同影响屠宰企业逢低主动入库,冻品库容率提升。2022年,新一轮周期启动,猪价触底,再度带动屠企入库。但屠宰规模化产能的连续扩张,间接影响了行业整体开工水平的持续低迷。尽管2022全年猪肉产量仍创新高,但屠企亏损压力则限制了入库整体水平的抬升,库存增量不及鲜品,冻品库容率小幅下滑。

短周期冻品库容率和鲜销量变化体现企业入库行为

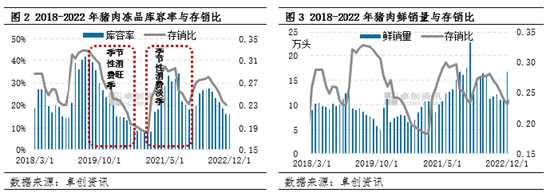

月度的冻品库容率与鲜销量走势各具特征。鲜销量通常反映实际市场消费量变化,而冻品库容率则具有区间波动特征,周期趋势性更为明显。利用月度冻品库容率与鲜销量比值构建市场存销比指标,进而对屠企的经营压力进行评定。据卓创资讯了解,0.25-0.28可认为是企业存销比的相对合理范围。低于0.25属于低库存水平,能反映出企业的冻品入库意愿偏弱,有更高的资金利用效率;高于0.28属于高库存水平,能反映出冻品企业入库意愿强,但此时资金利用效率或下降。

新一轮猪周期下的屠宰企业入库趋势逐渐清晰

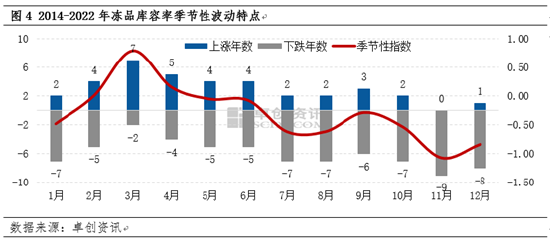

根据冻品的储存时间和消费旺季的节点,可以推算企业冻品出库的时间,以及对猪价的影响时间点。一般来说3-4月冻品库容率会出现明显上涨,春节过后,猪价处于年内低位,3-4月入库成本降低,支撑屠企进行常规性的冻品入库操作。而下半年则进入冻品消化时期,集中在10-12月。受四季度传统猪肉消费旺季带动,部分火腿、肉丸等副产品加工厂开始加大备货。屠企的出库意向大于囤货意向,同时年底屠企清账,推动企业积极去库存来增加流动资金。另外,下半年冻品消化的第二高点为7-8月,这期间虽为猪肉消费淡季,但考虑到冻库的储存成本提升,加之生猪价格涨至年内第二高点,也是屠企降低库存的备选时间。这也进一步验证了存销比数据对市场特征的解释能力。

综上所述,从长周期来看,2023年处于猪周期上行阶段,企业正常会进行冻品的入库操作,预计2023年冻品平均库容率或整体高于2022年。而根据存销比推算,2月存销比涨至0.25,仍低于0.28的均值线,预计企业仍有继续渐进式入库操作。再从季节性分析,3-4月猪价仍处于常规性低位期,但考虑当前二次育肥积极补栏已开始拉高猪价,预计3月前后冻品入库接近尾声,冻品库容率或止涨,鲜销率或止跌。

发表评论